公務員こそiDeCo(イデコ)を活用すべき理由|2026年12月改正による拡充と運用のポイント

将来の資産形成を考える際、公務員の方にとって強力な味方となるのがiDeCo(個人型確定拠出年金)です。

かつて公務員はiDeCoへの加入が認められていませんでしたが、2017年の制度改正により加入が可能となり、現在では多くの公務員の方が活用しています。

しかし、iDeCoは制度が複雑であり、特に2024年から2026年にかけて相次ぐ法改正により拠出限度額やルールが大きく変わっています。「結局、自分はいくら積み立てられるのか」「今始めるべきなのか」と疑問をお持ちの方も多いでしょう。

そこで本記事では、元公務員のファイナンシャルプランナーが公務員がiDeCoを利用する際のメリット・デメリット、そして制度改正についても触れながらiDeCo活用すべきポイントを詳しく解説します。

iDeCo(個人型確定拠出年金)とは

iDeCoとは、公的年金に上乗せして任意で加入する私的年金制度の一種です。加入者自らが掛金を拠出し、金融商品(投資信託や定期預金など)を選んで運用を行い、その成果に基づいて将来給付を受ける仕組みです。

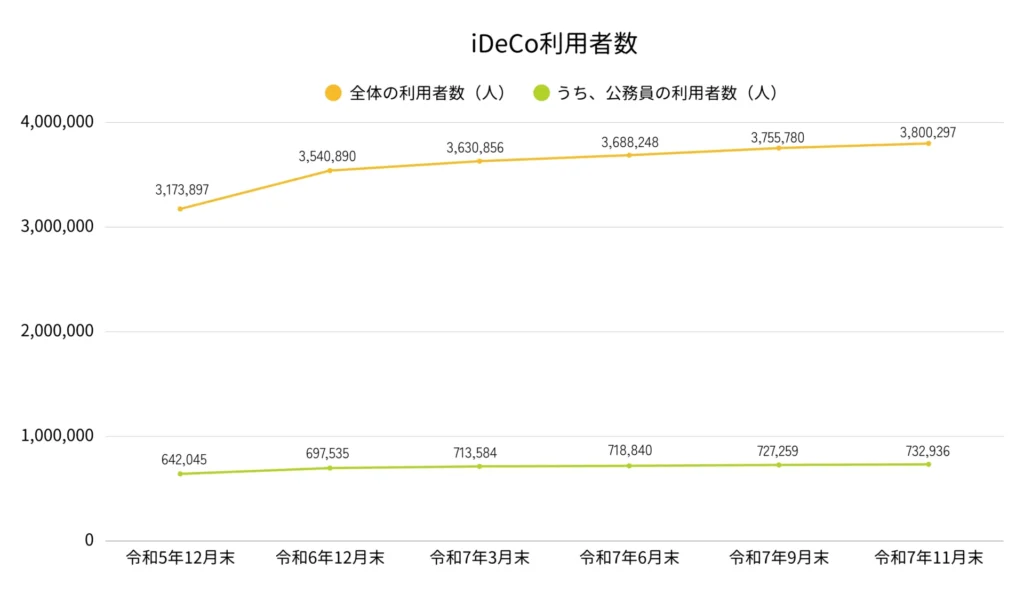

iDeCoの加入者数と公務員の普及状況

iDeCo公式サイトによると、iDeCoの総加入者数は2025年11月末時点で380万人を突破し、右肩上がりで増加しています。以下のグラフは加入者数の推移をまとめたものであり、総加入者数に加えて公務員の加入者数もまとめています。公務員等(ここでは共済組合員等)のiDeCo加入者数は約73.3万人に達しており、グラフからも年々増えていることがわかります。

※公務員の数は共済組合加入者数を採用

この背景には、公務員の退職金水準が段階的に引き下げられている現状や、低金利下での自助努力の必要性が浸透してきたことが挙げられます。

公務員という安定した職業属性を活かし、長期・積立・分散投資を実践する場としてiDeCoが選ばれています。

公務員がiDeCoを利用する3つのメリット

公務員にとってiDeCoは様々なメリットがあります。本記事では以下の3つをご紹介します。

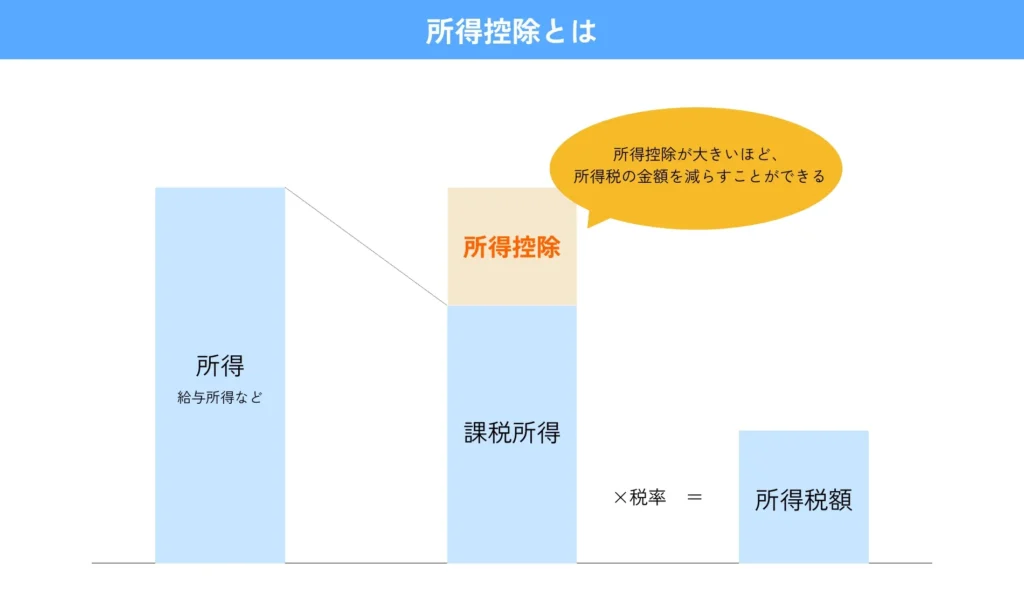

メリット①:掛金の全額が所得控除の対象

iDeCoのメリットの1つ目が、拠出した掛金の全額が小規模企業共済等掛金控除という種類の所得控除により、その年の所得から差し引くことができる点です。つまり、これにより所得税と住民税が軽減される効果があります。

メリット②:運用益が非課税

続いてのiDeCoのメリットとして、運用益が非課税になる点です。通常、投資信託等の運用で得た利益には20.315%の税金がかかりますが、iDeCo内での運用益はすべて非課税です。本来税金として差し引かれる分も再投資に回せるため、複利効果を最大化できます。

メリット③:受取時にも税制優遇がある

3つ目のメリットが、iDeCoで運用したお金を受け取る際にも税金の優遇制度を受けられる点です。

iDeCoで運用したお金は次の3つの方法を選んで受け取る形になりますが、どれを選んでも税制優遇を受けることができます。

| 税制優遇 | メリット | デメリット | |

|---|---|---|---|

| 一時金受け取り | 退職所等控除 | 「退職所得控除」で節税効果が大きい | 一度に多額を受け取ると控除枠を超える (=節税効果が薄れる) |

| 年金受け取り | 公的年金等控除 | 運用を続けながら定期的に収入を得られる | 社会保険料や住民税が増える可能性あり |

| 一時金+年金の併用 | 上記2つの両方 | 柔軟な資金計画が立てられる | 手続きがやや煩雑で、手数料も重なる |

将来、一時金(一括)として受け取る場合は「退職所得控除」が適用されます。公務員の方は退職金がまとまって支給されるため、受取方法の選択にはFP等の専門的なアドバイスが欠かせませんが、制度として大きな控除枠が用意されているのは利点です。

一方の年金形式でとして受け取る場合は「公的年金等控除」が適用されます。10年や20年などの決めた期間の間、毎年税制優遇を受けながら公的年金にプラスしてiDeCoを受け取ることができるため、安定した生活を営むことができます。

そして、iDeCoは一時金受け取りと年金受け取りを併用することができます。併用する場合、それぞれの税制優遇制度を併用することができます。

一括で受け取る方法と年金形式で受け取る方法のどちらがお得?

iDeCoは複数の受け取り方法が用意されていますが、記事を読んでいる方の中には「一括受け取りと年金形式での受け取りのどちらがお得なの」と感じる方もいるでしょう。

特に公務員の場合、退職手当と共済年金があるためiDeCoの受け取り方ひとつで税金や社会保険料に大きな差が出る可能性があります。

そこで、以下の仮定事例を用いて試算結果をご紹介します。ご自身の状況と照らし合わせながらご覧ください。

【仮定事例:Aさん】

勤続年数:38年

退職年齢:65歳

退職金:2,200万円

公的年金受取額:200万円

iDeCo加入期間:15年

iDeCo資産残高:300万円

その他:上記に記載の無い情報(基礎控除や復興特別所得税など)は考慮しない。

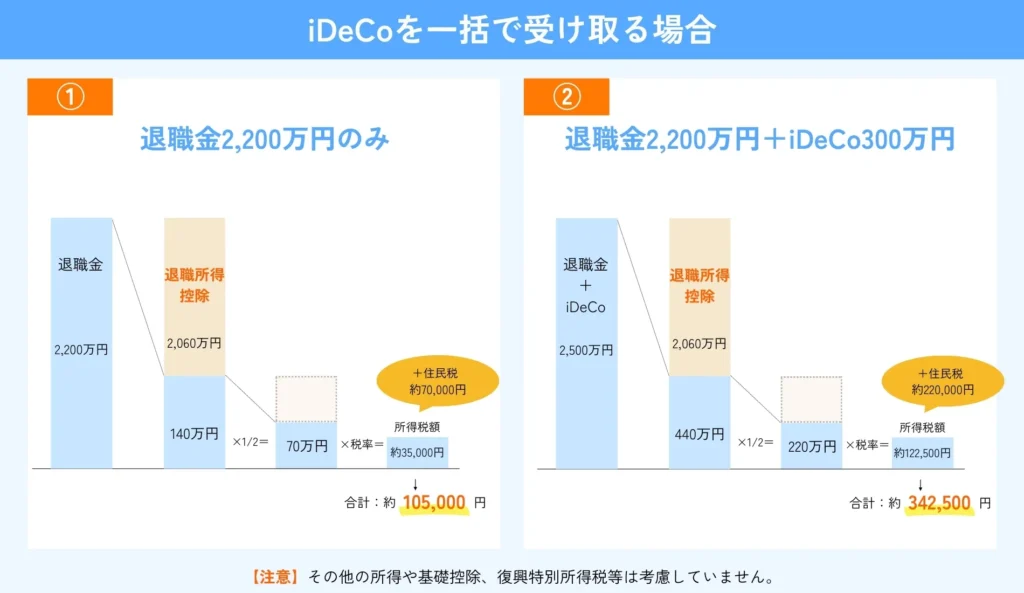

パターン①:一括で受け取る場合

退職金2,200万円とiDeCo300万円合わせて2,500万円が対象になります。

iDeCoを一括で受け取る場合、前述の通り退職所得控除額の適用を受けることができ、本例の場合は2,060万円の退職所得控除が受けられるため、税金のたいしょうは以下のようになります。

(2,500万円-2,060万円)×1/2=220万円

この220万円を基に計算すると、所得税と住民税の合計は約342,500円となります。

ここで注目すべきなのはiDeCoを受け取ったことでいくら税金が増えたかです。退職金2,200万円のみの場合、所得税と住民税の合計は約105,000円となります。

つまり、iDeCo300万円を一括で受け取る場合、退職金を考慮すると税金が約237,500円増加することになります。

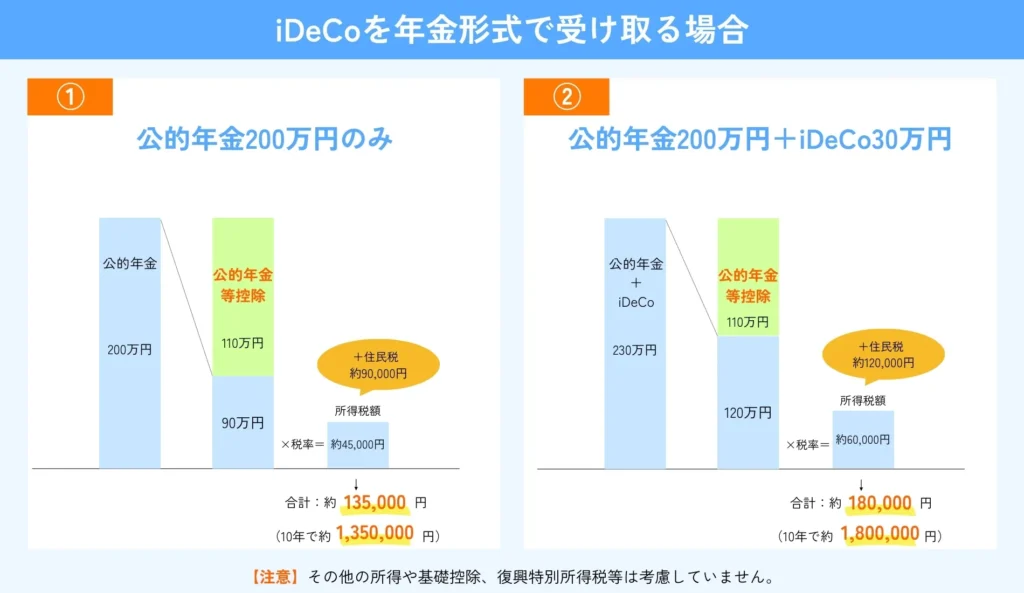

パターン②:年金形式で受け取る場合

次に年金形式で受け取る場合を見てみましょう。なお、ここでは10年かけてiDeCoを受け取ることを想定しています。

この場合「公的年金等控除」が適用されますが、公的年金(200万円)と合算される点に注意が必要です。毎年230万円の年金収入があるものとして計算すると、10年間で所得税と住民税合わせて約1,800,000円(年間180,000円)が掛かります。

もし公的年金200万円のみの場合、10年間で所得税と住民税の合計は約1,350,000円(年間135,000円)となります。

つまり、iDeCo300万円を10年間の分割で受け取る場合、公的年金を考慮すると税金が約450,000円増加することになります。

以上から、本例の場合、一括受取の方が税負担の面でお得であることがわかりました。

| 一括受取 | 年金形式(10年間) |

|---|---|

| 約237,500円増加 | 約450,000円増加 |

なお、収支や貯蓄残高、ライフスタイルなどによって結果が異なります。上記を参考にしつつ、もし受け取り方法などでお悩みの方はぜひFPに相談してください。

\LINEで簡単に相談予約/

公務員が注意すべきiDeCoのデメリットとリスク

メリットの多いiDeCoですが、デメリットもあります。

デメリット①:原則60歳まで引き出し不可

iDeCoは原則として60歳まで引き出すことができません。老後資金形成を目的としているため、途中で解約して現金化することは原則できません。

そのため、住宅購入資金や教育資金など、近い将来に使う予定のある資金を充てるのは避け、余剰資金で運用することが鉄則です。

60歳まで引き出せない点をデメリットとしてご紹介していますが、視点を変えれば、老後資金を計画的に準備するための仕組みとも言えます。

制度的に引き出しが制限されているからこそ、確実に老後資金を積み立てられるという側面もあるのです。

ちなみに私はiDeCoをご説明する際、「60歳まで引き出せない貯金箱」という表現を使うこともあります。

デメリット②:手数料や運用リスクがある

2つ目のデメリットは、選ぶ商品によっては元本割れのリスクがある点です。また、加入時や毎月の口座管理手数料が発生するため、運用益や節税額がこれらのコストを上回るよう、適切な商品選びが求められます。

デメリット③:受取方法によって税金が大きく変わる

そして3つ目のデメリットは、本記事でもご紹介した通りで、一括受取または年金形式によって税金が大きく変わる点です。

公務員に充実している退職金や公的年金の金額を踏まえた出口戦略やシミュレーションを行わないと、多くの税金を納める可能性があります。

公務員がiDeCoを始めるための3ステップ

iDeCoに取り組む公務員の方は冒頭でお伝えした通り増えていますが、とはいえ2025年11月末時点で約73.3万人であり、NISAに比べて普及しているとは言いにくい状況です。

しかし、本記事で伝えたようなメリットを有効活用できるため、資産形成の手段の1つとして検討中の方もいるでしょう。

そこで、公務員の方がiDeCoを始めるための3つのステップを簡単にご紹介します。

ステップ1:金融機関の選定

手数料の安さと投資信託のラインナップ(信託報酬の低さ)を基準に選びます。店舗型金融機関だけでなく、ネット証券(SBI証券や楽天証券など)も比較対象に入れることを推奨します。

ステップ2:掛金の設定と商品選択

まずは月々5,000円からでも始められます。公務員の方は長期運用が可能なケースが多いため、インデックス型の株式投資信託を中心に、自身の許容リスクに合わせた資産配分を構築しましょう。

ステップ3:運用する

掛金や商品を決めたら運用開始となります。原則として60歳になるまで引き出すことができないため、じっくり時間をかけて運用していきます。

もし生活に余裕が出たら掛金を上げ、生活に支障が出るなどが起きたら掛金を下げるなど調整していきましょう。

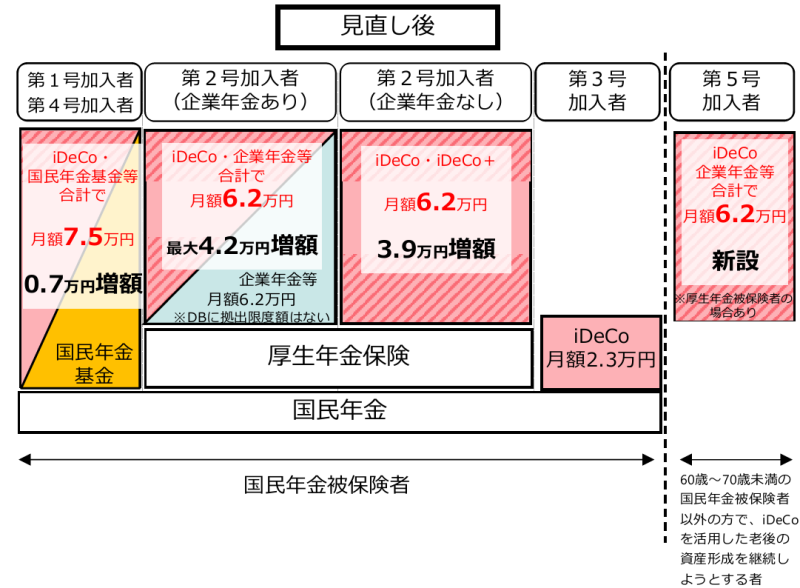

2026年12月から公務員の掛金上限が劇的に変わる

現在、公務員のiDeCo掛金上限額は月額20,000円です。この上限額が2026年12月から月額62,000円に引き上げられる予定となっています。

この大幅な改正は、公務員の老後資産形成をさらに後押しするきっかけとなるものです。2026年12月以降、積立額を増額することでさらなる所得税・住民税の軽減効果が期待できます。

まとめ:制度改正を見据え、今から資産形成の基盤を固めよう

公務員にとってiDeCoは、確実な節税メリットを享受しながら老後資金を準備できる非常に効率の良い制度です。特に2026年12月の拠出限度額引き上げは、資産形成のスピードを加速させる大きなチャンスとなります。

しかし、積立額を増やせば良いというわけではなく、退職金との兼ね合いや家族構成、ライフプランに基づいた最適なバランスが重要です。特に出口戦略(受取時の税金対策)については、専門的なシミュレーションが欠かせません。

尾方FP事務所では、公務員の方々のライフプラン作成やiDeCoの活用アドバイスを行っております。「自分の場合、いくら積み立てるのがベストか?」「2026年の改正でどう動くべきか?」といった具体的な疑問に対し、中立的な立場からプロのアドバイスを提供いたします。

※本記事の内容は2026年1月現在の法令に基づいています。実際の制度運用などの取り扱いについては、最新の情報をご確認いただくか当事務所までお問い合わせください。

\元公務員FPがアドバイス/